界面新闻记者 |

全球最大钴生产商洛阳钼业(603993.SH)的中报,揭示了上半年刚果(金)钴出口禁令的影响。

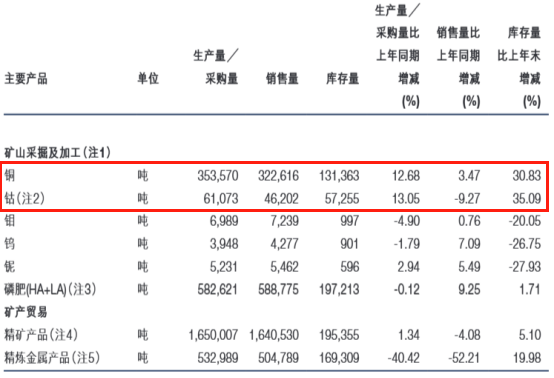

在钴产量6.11万吨、同比增长13.05%的同时,洛阳钼业钴销量4.62万吨,同比下降9.27%。

一个月后,刚果(金)延长的钴出口禁令将到期,届时是放开还是继续延长,尚未可知。洛阳钼业该如何应对?

8月26日,洛阳钼业独家回应界面新闻记者,在当今地缘政治格局下,相关国家对关键金属的管制已成为普遍现象,“这(管制现象)将纳入到公司未来发展的整体考量范围。”

不过,钴禁令对洛阳钼业的利润影响有限,上半年公司利润历史最佳,但之后可以持续吗?

同时,洛阳钼业二季度经历高管“大换血”,“矿业大拿”、前紫金矿业(601899.SH)副总裁阙朝阳出任公司首席运营官。组织变革后,公司立马斥资30亿元买金矿,涉足炙手可热的黄金矿业领域。高位布局金矿业务有风险吗?这将给公司带来怎样的变化?

“与铜一样,黄金兼具金融和工业属性,也是目前市场中具备‘确定性’的一类金属。”洛阳钼业告诉界面新闻记者,公司已明确,黄金和铜是公司未来并购的“两极”。

“含矿量”提升致毛利率大增

中报显示,洛阳钼业上半年实现营业收入947.73亿元,同比下滑7.83%;实现归母净利润86.71亿元,同比大增60.07%。

对营收的下滑,洛阳钼业对界面新闻记者表示,公司营收结构发生变化。

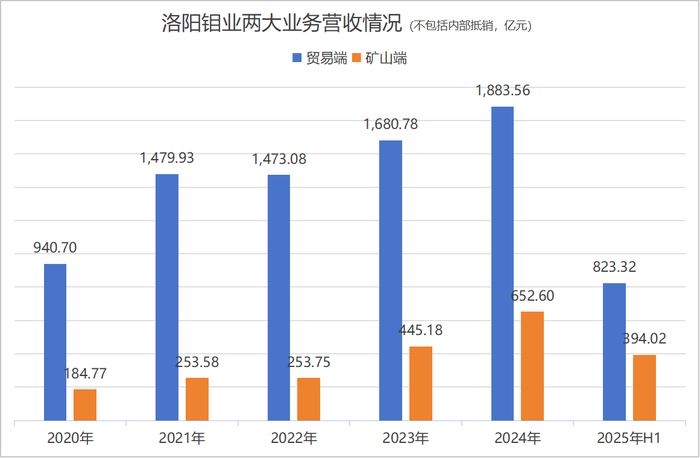

洛阳钼业主要分矿山端和贸易端两大业务。其中,矿山端主要包括新能源金属铜和钴,以及钼、钨、铌和磷肥,贸易端业务则由旗下IXM公司在全球从事金属贸易。

两大业务互有交叉,上半年此消彼长。

- 矿山端业务上半年实现营业收入394.02亿元,同比增长25.64%,实现历史新高的同时,营收占比约42%,较2024年同期和2023年同期分别提高11个百分点和28个百分点;

- 贸易端业务823.32亿元(不包括内部抵销营收270.68亿元),同比下降11.44%。“贸易端,公司对盈利水平偏低的产品线进行了调整。”洛阳钼业董秘徐辉表示。

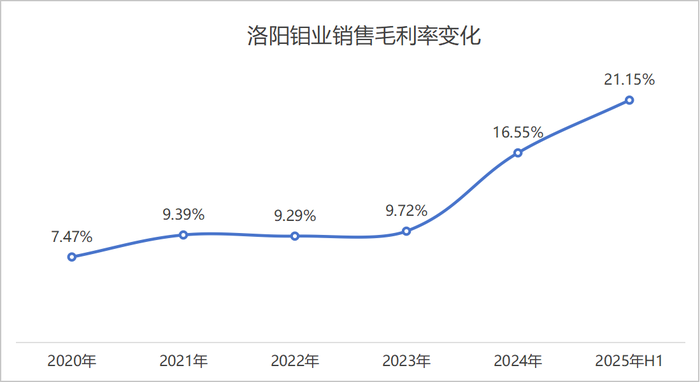

两大业务的盈利能力差距显著,矿山采掘及加工业务毛利率52.42%,而矿产贸易业务的毛利率仅3.78%。因此“含矿量”的提升对洛阳钼业有利。

贸易业务占比下降后,洛阳钼业整体毛利率大幅上升,上半年销售毛利率21.15%,较去年增加了4.6个百分点。

毛利率的提升带动洛阳钼业归母净利润进入明显上升通道。

第二季度公司归母净利润47.25亿元,环比增加近20%,是公司史上单季利润第三高。

利润的增长除业务结构发生变化外,还与营业成本下行和金属价格上涨有关。

首先,毛利率的提升还有营业成本大幅下降的功劳。洛阳钼业上半年营业成本747.27亿元,同比下降10.96%。

就成本下降的原因,洛阳钼业对界面新闻记者称:“各个矿区的工艺流程和成本都在优化。”

- 刚果(金)两大世界级项目TFM和KFM优化工艺流程;

- 中国区优化药剂研究等,钼、钨选矿回收率提升,钼铁成本下降;

- 洛钼巴西大宗物资、物流服务和工程服务采购等支出同比下降,BVFR选厂和BV选厂回收率创历年来最好水平。

同时,财务费用降幅达44%。“主要由于公司偿还了长期借款,以及进行了低息产品的置换。”董秘徐辉表示。

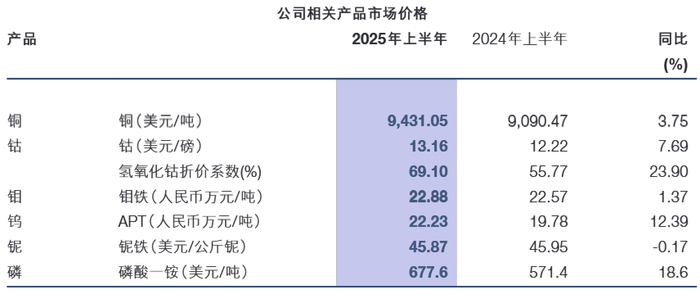

其次,主要产品价格齐升。

产销量最大的铜今年上半年均价为9,431.05美元/吨,同比上升3.75%;钴价为13.16美元/磅,同比上升7.69%。此外,钼、钨、磷产品均有不同程度的上涨。

“2025年上半年矿业板块中,铜钴板块贡献了84%的毛利。”徐辉表示。

上半年铜贡献营业收入257.18亿元,同比增长28.42%;钴营收57.28亿元,同比增长31.94%。不过这是矿山端的营收数据,无法体现刚果(金)出口禁令的影响。

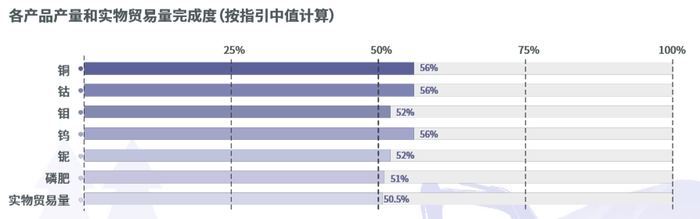

产量方面,洛阳钼业各金属产品均完成了指引中值的超50%。其中,公司重要的产品铜、钴矿产量完成度均超过56%。

然而,界面新闻记者注意到,产量大增的同时,销量增长未有同步。

钴销量下行与刚果(金)钴出口禁令有直接关系。

- 今年2月,刚果(金)宣布,暂停钴出口四个月,以应对全球钴市场供应过剩的局面。

- 6月,刚果(金)再宣布,将钴出口禁令延长三个月。

尽管洛阳钼业位于刚果(金)的TFM及KFM矿区正常运行开采,产量超中值完成,但销量却同比下降了9.27%。

铜产品虽无出口禁令,但同样产量大于销量,产量和销量分别为35.36万吨和32.26万吨。这导致洛阳钼业铜、钴库存量均大幅增加超30%。

“公司产量会根据产量指引按节奏生产;销量方面,会根据市场情况随行就市对外销售。两者并非同一节奏。”洛阳钼业对界面新闻表示。

此外,界面新闻还发现,在库存量上升的同时,洛阳钼业存货数据却在下降。

上半年末,洛阳钼业存货286.15亿元,较2024年末下降12.63亿元。

对此,洛阳钼业对界面新闻解释称,库存口径为公司生产出来、但未实现销售的产品的数量。存货为贸易端IXM的口径,存货随实物贸易量数据同步下降。

30亿收购“黄金第二极”梦想

上半年洛阳钼业主业最大的变化是寻找新的盈利增长点——布局黄金资源。

洛阳钼业4月22日于官网披露拟约30亿元人民币收购厄瓜多尔奥丁矿业(凯歌豪斯金矿)。6月底完成收购。

根据初步规划,该金矿项目计划2029年前实现投产,年产约11.5吨金。

“这只是一个开始。”在中期业绩说明会上,洛阳钼业新任董事长刘建锋提出,公司将通过并购等方式逐步转型为平台型的矿业公司。

洛阳钼业回应界面新闻记者,并购计划包括多品种、多国家、多阶段。

- 多品种。“未来公司将形成两极加小矿种的分布。”刘建锋表示,即铜和黄金继续布局,钼、钨等小金属品种择机扩张。

- 多国家。在主要的矿产区域寻找合适的标的,形成协同效应,这些区域包括非洲、南美等区域。

- 多阶段。既会考虑在产项目,也会关注绿色项目。同时,将针对现有项目进行扩产与规划。

然而,尽管洛阳钼业已是金属行业巨头,在黄金领域,公司仍是“新兵”。如何完成打造“黄金第二极”的任务?

洛阳钼业经营走向的变化与公司管理层的变更直接关联。

今年4月,公司经历了一场组织变革,四位高管“空降”担任要职:分别为董事长兼首席投资官刘建锋、常务副总裁兼首席运营官阙朝阳、副总裁兼首席商务官Kenny Ives及副总裁谭啸。

这四人大有来头。

- 刘建锋具有经济学背景,曾任洲际油气执行总裁兼首席财务官、新奥能源总裁等职位。

- 阙朝阳来自紫金矿业,中国地质大学矿床地质学博士,采矿教授级高级工程师、地质工程师等。

- Kenny Ives为时任矿业巨头嘉能可CEO格拉森伯格之子。

- 谭啸有着华为公司海外业务的背景。

值得一提的是,阙朝阳今年3月31日才去职紫金矿业,曾任紫金矿业副总裁、总工程师,在紫金矿业有着多年矿业投资并购经验。

阙朝阳能带领公司完成“黄金第二极”的使命吗?

当下,金矿并购面临着两大难题。

第一大难题是,黄金矿产资源稀缺。

一位资深地质勘探行业人士对界面新闻表示,金矿资源,特别是易于开采的浅层金矿资源正变得越来越稀缺,而且全球范围内的新增金矿发现也在减少。

界面新闻记者发现,凯歌豪斯金矿规模大,但品位不高,可见洛阳钼业可选择的高品位标的并不多。

基于预可研报告,凯歌豪斯金矿保有资源量13.76亿吨,金平均品位0.46克/吨,内蕴黄金金属638吨;储量6.59亿吨,金平均品位0.55克/吨,内蕴黄金金属359吨。

0.55克/吨的金品位已属于较低范畴。上述勘探人士对界面新闻称,通常情况下,大型露天开采矿金品位在0.5-1.5克/吨之间,地下开采因成本较高,通常需要金品位在3克/吨之上。“高品位金矿已经越来越少”。

今年6月,西部黄金(601069.SH)并购的金矿探明资源量平均品位3.58克/吨。

不过,在开采成本不变的前提下,随着金价的上涨,金品位的门槛也在下降。“只要吨位足够大,总利润依然可观。”勘探行业人士对界面新闻称。

第二大难题是,高位并购风险。

矿业是周期性行业,准确把握周期是矿业扩张的关键。在中报中,洛阳钼业表示,公司形成了“逆周期并购、低成本开发”的能力。即在行业底部成功并购世界级矿山实现公司外延发展。

然而,近两年金价不断刷新历史高位,金矿价格同样水涨船高,显然当下并非“逆周期并购”的好时机。

“当前公司的并购节奏不全部受价格限制,核心关注点更在于标的的成本优势与运营能力。”洛阳钼业人士对界面新闻表示。

据洛阳钼业介绍,凯歌豪斯金矿是典型的斑岩型矿,具备储量大、埋藏浅、全露天开采且剥采比低等优势。

该人士还对界面新闻称,同时周边基础设施相对完备:距省会马查拉30公里,主要港口40公里,大型变电站20公里,高速路8公里,且水源充足,因此开发成本将极具竞争力。

“凯歌豪斯金矿也是洛阳钼业继2016年收购巴西铌磷业务之后,在南美布局的第二处资产。”洛阳钼业对界面新闻称,就区域来说,有利于发挥协同效应。公司将打造一个大规模、低成本的世界级金矿。

开源证券分析师孙二春认为,预计未来黄金丰富的矿产资源储量将带动洛阳钼业金属品种多样性进一步提升,黄金业务有望成长为公司第二增长极。

凯歌豪斯金矿尚可通过规模和技术优势覆盖品位的短板,但洛阳钼业未来能够找到足够的黄金资源,并以合适的价格买下吗?这一业务进展还需要持续观望。

禁令下高增长能持续吗?

洛阳钼业下半年还能保持高增长吗?这要看三大方面的因素。

首先,资源类企业业绩,首要看产品价格后续走势。

洛阳钼业表示,对下半年铜、钴市场需求均表示乐观。

就整体看,公司判断2025年下半年,随着美国对铜制品征收50%进口关税的生效,大量铜流向美国的局面将结束,市场预计将趋于稳定。美国以外的市场有望因出口至美国的铜减少而缓解供应紧张,进而恢复均衡。

供应方面,矿端铜新增产能有限,部分增量释放延迟,矿端紧张将日益凸显,结合部分地区再生铜短缺,供应结构或将面临区域性失衡。

下半年钴市场的销售则将受刚果(金)相关政策的影响。洛阳钼业是全球最大钴企,市占率超40%。

“就未来看,公司判断,受刚果(金)钴出口禁令及市场库存水平下降影响,预计2025年下半年钴市场将维持高位运行。需求端将保持增长。”洛阳钼业对界面新闻表示。

“需求端将保持韧性,尽管淡季及中国补贴退坡可能部分影响需求表现,但电网投资和新能源领域的继续加速将支撑需求保持增长势能。”洛阳钼业表示。

第二,刚果(金)钴禁令阴霾压顶,洛阳钼业仍面临政策变数。

9月底刚果(金)钴出口禁令到期,然而这一禁令政策是否松动,还未可知。

矿产地出口政策对洛阳钼业的业绩影响并不小。

2023年上半年,洛阳钼业曾因TFM铜钴产品出口受限,大部分铜钴产品未能实现对外销售,影响了公司业绩。

当期,公司铜钴产量双双增长,但销量分别下降19.22%和大降84.70%。2023年上半年归母净利润一度骤降87.23%至6.15亿元。

洛阳钼业主要运营项目分布于中国、刚果(金)和巴西等国家和地区,公司称,政府换届、国家政策变化可能会对公司的运营造成一定影响。

洛阳钼业人士回应界面新闻称,就钴的生产而言,公司未来将结合当地的政策实际,妥善地做资源释放,以实现钴价值的最大化。

第三,对洛阳钼业来说,营业成本也是关键。上半年的营业成本降幅已如此之大,后市公司营业成本还有多少下降的空间?

“就未来看,从吨矿角度拆分成本来看,各个分项之间下降的幅度各不相同,如运营效率提升、措施执行到位,大致降幅在3%-15%左右。”洛阳钼业人士告诉界面新闻记者,其中,TFM与KFM的整体成本下降空间较大。TFM从所拥有的资源禀赋与目前开发状况来看,在刚果(金)可比同行业中,成本处于中游水平,未来有较大降本空间。

产能同样是矿企业绩的支撑。

阙朝阳回应界面新闻表示,从目前半年度整体完成过半的情况来看,预计今年产量完成处于指引目标的中位数靠上区间。

此外,围绕年产铜80-100万吨的目标,公司正推进TFM和KFM新增产能的扩建。据悉,目前TFM完成相关勘探矿体的地质建模工作,KFM二期工程筹备中。

产品价格、矿产地出口政策是不可控的,唯营业成本、产量是可控因素。下半年洛阳钼业业绩走向暂未可知。

机构对洛阳钼业预期乐观,近一周纷纷上调全年业绩预期。

- 华泰证券上调幅度最大,将洛阳钼业2025年归母净利润预期由151亿元上调至174亿元;

- 渤海证券将其全年归母净利润预测由148.62亿元上调至160.28亿元;

- 民生证券将其全年归母净利润由149.75亿元上调至162.48亿元;

- 华源证券预计全年归母净利润为159.13亿元;

- 国盛证券预计全年归母净利润为176亿元。

组织与业务变革才过去一个季度,上半年是新管理层亮相后的首份“成绩单”。变革对洛阳钼业的影响还需要观察,更需要持续增长的业绩来证明。如何穿越金属周期和政治变数,也考验着洛阳钼业的新管理层。