自查3年境外收入?CRS是咋回事?

最近有一条消息,国税总局提醒纳税人要自查 2022 年至 2024 年的 3 年境外所得。

居民个人从境内外取得的所得依法缴纳个人所得税,属于国际通行做法,有利于防范国逃避税,维护国家税收权益。

有的人认为,

只有自己在中国境内的收入才需要交税,境外的不用交税。

其实,这是一个误解。

只要被认定是中国税务居民,你在世界的任何角落的收入,都需要依法向中国税务机关申报纳税。

简单的说,包括两方面:

1、住所

只要在国内有固定住所,即使长期旅居海外,仍然可能被认定为税务居民。

但这里所说的住所,并不是简单的就指房产,

而是一个人因户籍、家庭、经济利益关系而在境内习惯性居住的,

那他就属于中国税务居民。

2、时间

即使无住所,但一年内(1 月 1 日~12 月 31 日)累计居住满 183 天,

也可触发税务居民身份。

满足以上 2 个标准任意一个就属于我国税务居民。

那税务机关是怎么知道你在海外有收入的呢?

这就要说到 CRS。

当然不是,

CRS 全称 Common Reporting Standard,

即共同信息交换准则。

CRS 是全球范围的金融账户信息交换系统,

在该系统内的国家的金融机构,需自动将其名下非居民账户信息报告给账户持有人的户籍国。

我们来讲一个故事吧。

老王在自家院子里种了一棵苹果树。

老王每天最大的乐趣就是数苹果树上结了多少果子。

苹果树越长越大,果子也越结越多,

后来苹果树长到隔壁老张家去了。

由于有围墙隔挡着,老王没法知道在围墙那头结了多少果子。

此时,老张家种的杏子树也遇到相同问题,杏子长到老王院子中来。

于是老王和老张约定,

若对方果子长到自家院子中,就互相通报对方果子的情况。

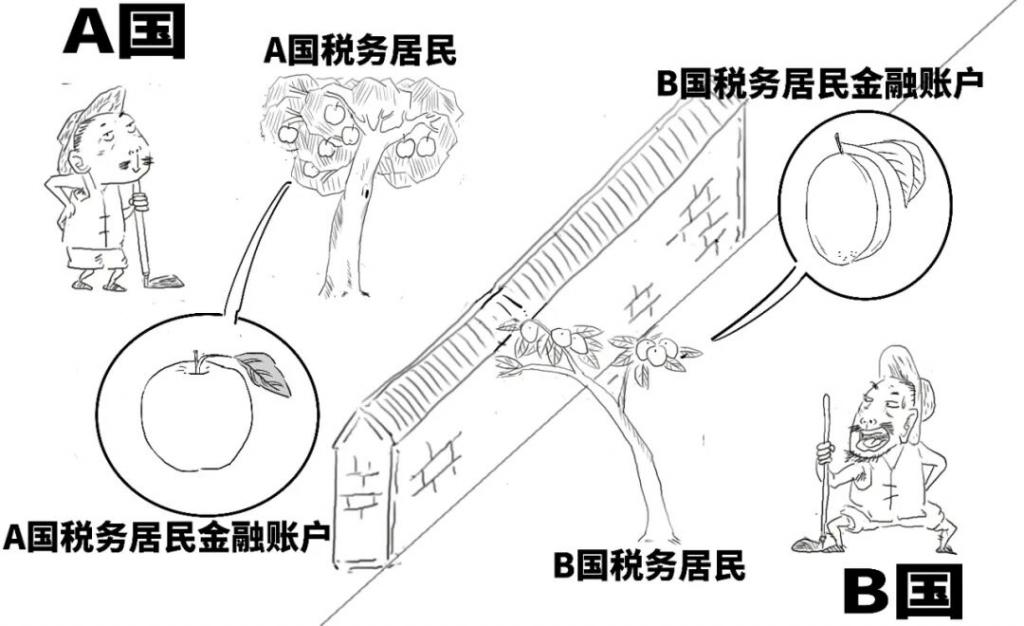

CRS 就类似以上情景。

老王和老张相当于两个国家,

果树相当于在两个国家有纳税义务的居民,即税务居民,

果子相当于税务居民的金融账户。

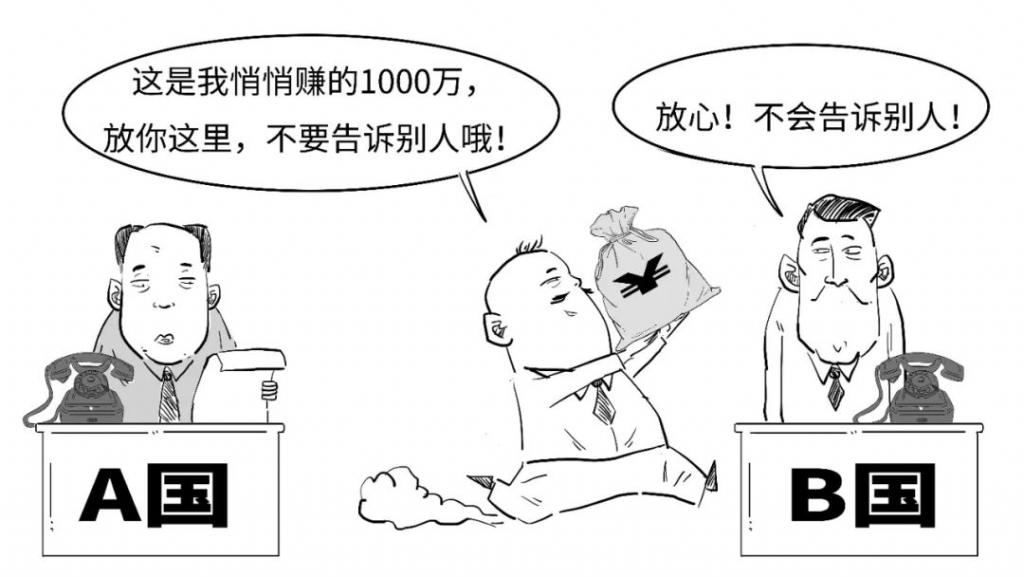

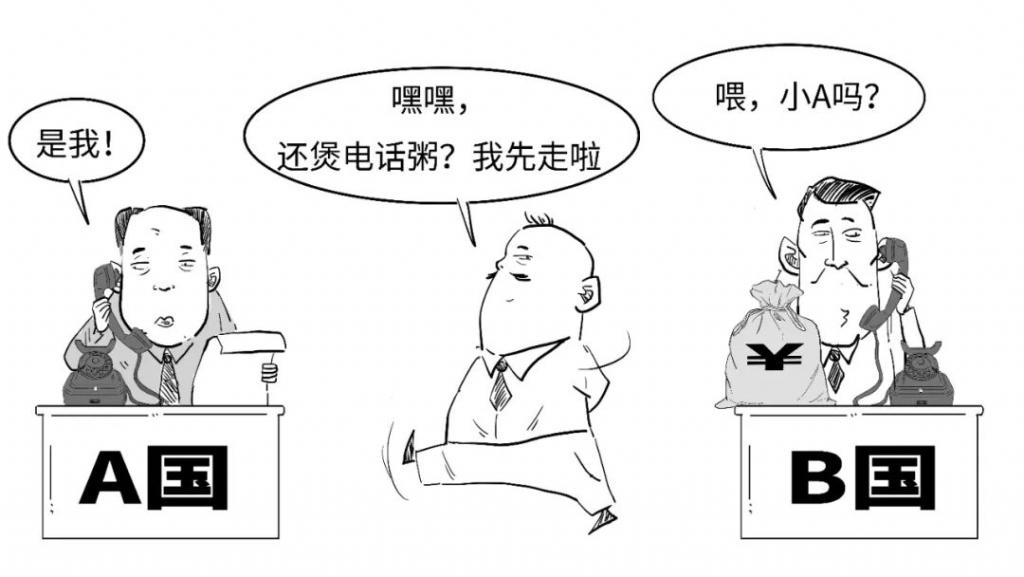

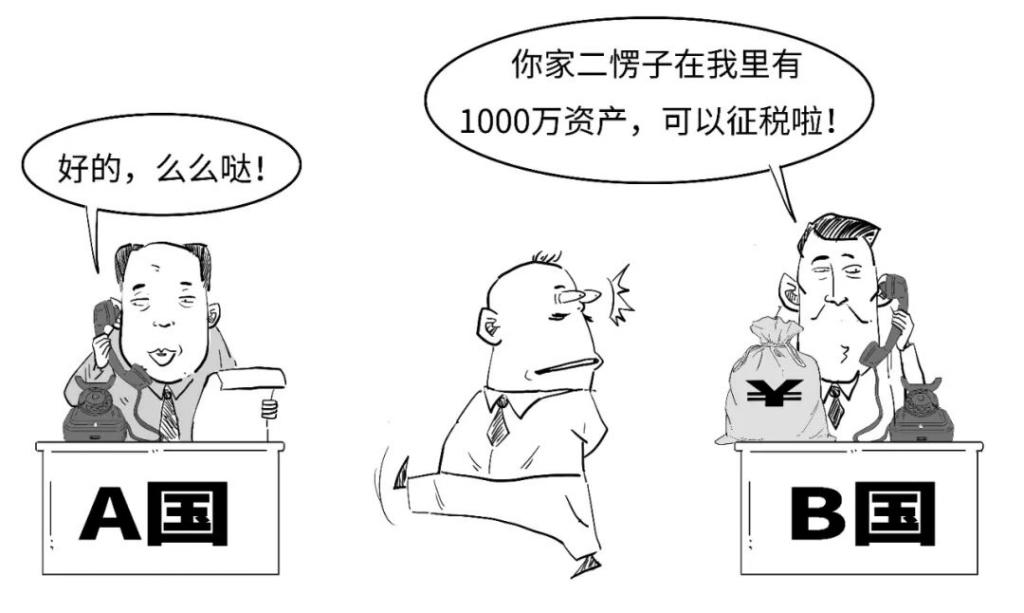

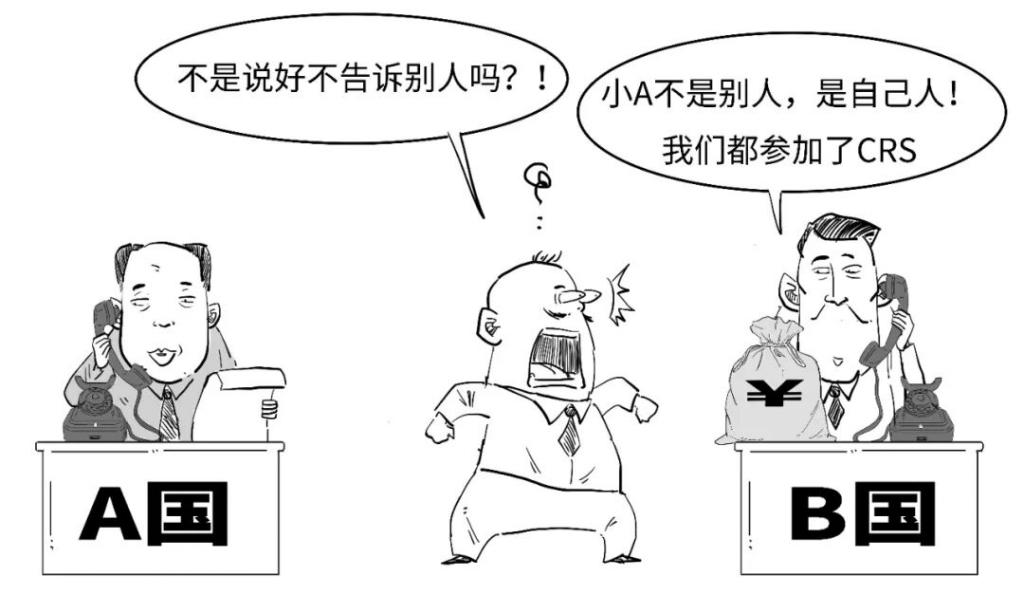

国家 A 和国家 B 参与 CRS,

互相通报对方公民在自己国家的金融账户信息。

由此,国家 A 和国家 B 掌握了其税务居民在境外的金融账户信息,实现个人金融账户信息的大联网。

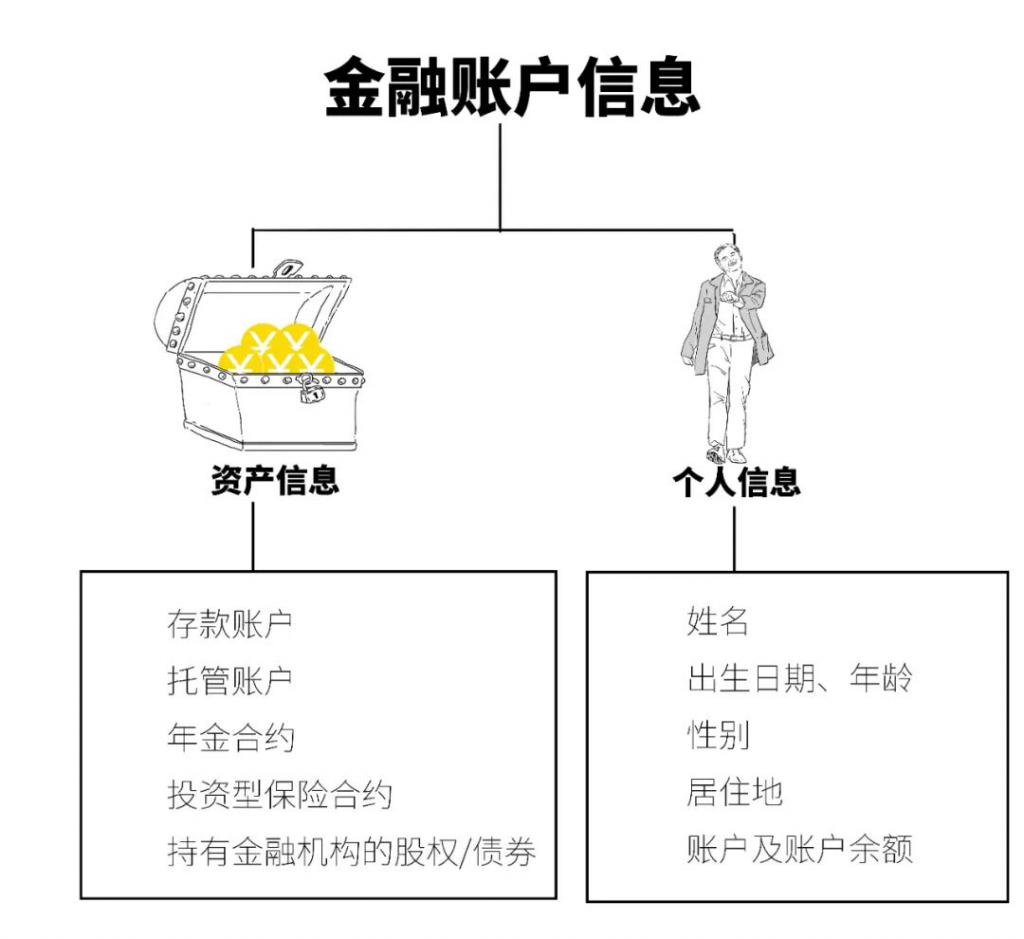

这里所说的金融账户必须是开立在金融机构中的。

信息主要包括资产信息和个人信息。

CRS 可不仅是简单的交换情报。

通过 CRS,各国政府可以掌握自己国民在境外的资产状况,判断他们是否偷漏税、行受贿或者洗钱,提高税收透明度。

参加 CRS 的国家或地区已达百余个,

中国大陆、香港、澳门、新加坡、澳洲、新西兰、加拿大、开曼群岛、英属维尔京群岛及整个欧洲,均在签署国之列。

美国确实没有签署 CRS。

原因是美国已实施肥猫法案(FATCA),该法案主要针对美国人的海外金融资产,打击美国纳税人在全球范围内的避税和偷逃税行为。

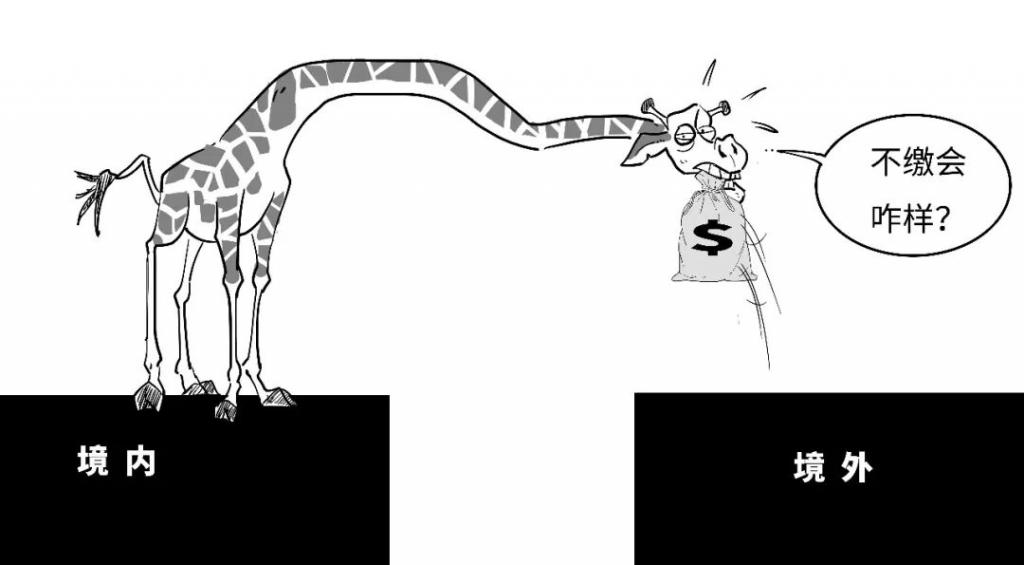

总之,不管在哪里,依法纳税是每个公民应尽的义务。

本次税务部门提醒,纳税人如果发现自己此前未按规定申报境外所得的,要依法及时补正申报。

按照法律规定,对于不缴或者少缴税款的,税务机关 3 年内可以追征税款、滞纳金;构成偷税的,依法进行处理。

好了,

今天就说到这儿吧。